Розничная торговля довольно быстро адаптировалась к новой рыночной реальности, вызванной неблагоприятными внешними факторами последних двух лет. По данным исследовательской компании NielsenIQ, завершение 2023 года для рынка потребительских товаров ознаменовалось, после некоторого спада, ростом реального спроса, а ассортимент почти всех товарных групп, наконец, вышел из зоны риска. В результате по итогам 2023 года Росстат зафиксировал увеличение оборота розничной торговли на 5,488 трлн рублей относительно предыдущего года. Однако в структурном разрезе почти 55% этого роста, или 2,4 трлн рублей, пришлось на долю маркетплейсов, отмечают в компании «INFOLine-Аналитика». Это значит, что все другие игроки вынуждены работать на стагнирующих, то есть не растущих или сокращающихся рынках. В таких условиях наращивание продаж, повышение эффективности и борьба за возвращение клиента становятся ключевыми вызовами для ретейла в 2024 году.

Потребительские привычки за последние два года претерпели не менее существенные изменения. Внутри покупательского кошелька, как отмечают аналитики рынка, сформировались новые контуры потребления. К декабрю 2023 года индекс потребительского оптимизма, измеряемый в NielsenIQ по шкале от 0 до 200, вернулся к высокому уровню в 107 пунктов после небольшого снижения в третьем квартале, зафиксировав преобладание в стране скорее оптимистичных настроений. Это, в свою очередь, ожидаемо позитивно повлияло на спрос, хотя для шести из десяти покупателей рациональность закрепилась в качестве нормы, и они продолжили поиск новых способов оптимизации бюджета. Однако реализовать покупательский потенциал ретейлу стало сложнее — внешние источники финансирования заметно сократились после того, как Банк России официально объявил о переходе к макропруденциальной политике и повышении ключевой ставки. По оценкам экспертов «INFOLine-Аналитика», из 50 млн банковских заемщиков порядка 6-7 млн человек в условиях ужесточения регуляторики ЦБ лишились возможности рефинансировать свои кредиты.

В этих условиях реальных инструментов, которые способны поддержать потребительскую активность, оказывается не так много. Прямое финансирование маркетинговой активности со стороны тех или иных участников рынка доступно сегодня очень ограниченному количеству игроков. «Это должен быть тот инструмент, который, с одной стороны, позволяет потребителю получить доступ к определенному набору продуктов, не финансируя покупку самостоятельно, а с другой — не обременяет его дополнительными рисками штрафных санкций или увеличением долговой нагрузки, — рассуждает Михаил Бурмистров, генеральный директор компании «INFOLine-Аналитика». — Наиболее экологичным и доступным потребителям и ретейлерам инструментом являются коалиционные программы лояльности, например, «Халва» от Совкомбанка, которая обеспечивает комплексное решение. Это реальный факт, проверенный на миллионах потребителей, которые начинают активно использовать такие программы, осуществляя покупки у компаний-партнеров в каждом из ключевых сегментов ретейла. Это позволяет им не менять схему своего потребления, но при этом сокращать привлечение базовых банковских продуктов и процентов по ним и снижать долговую нагрузку».

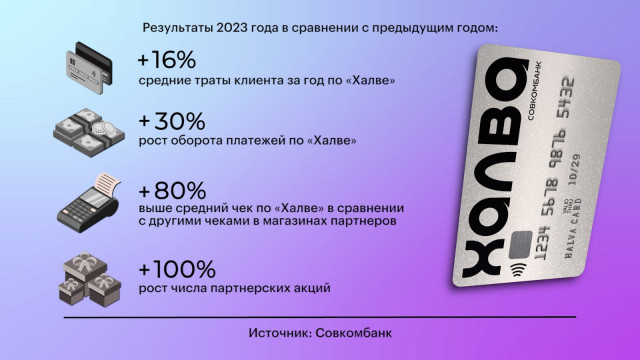

За семь лет существования на рынке в рамках национальной системы рассрочек «Халва» сформировался пул партнеров, чьи товары и услуги способны полностью сформировать потребительскую корзину — от продовольственных и непродовольственных товаров до медицинских и спортивных сервисов, образования, страхования, путешествий, и он продолжает расти. Только за первый квартал 2024 года партнерская сеть «Халвы» пополнилась более чем на восемь тысяч торговых точек. Участниками программы стали такие бренды, как «Магнит Косметик», Fix Price и Yamaguchi. Сегодня держатели карты «Халва» могут оплачивать свои покупки в рассрочку в более чем 250 тысячах магазинов.

«На протяжении семи лет мы поддерживаем и развиваем программу лояльности для наших партнеров, — рассказывает Александр Дворский, управляющий директор ПАО «Совкомбанк», директор национальной системы рассрочек «Халва». — Программа ориентирована на ретейлеров и предоставляет им возможность дать своим клиентам покупать в рассрочку. Это честная рассрочка без переплат и комиссий, благодаря чему клиенты концентрируют свои траты в магазинах партнеров и не покупают вне партнерской сети. Это очень актуальный и, может быть, самый востребованный инструмент, потому что мы уже выдали эти рассрочки, они уже одобрены, клиенты не получат отказ — если они захотели что-то купить у партнера, они гарантированно придут и купят, если у них хватит денег на счете. Не менее востребован у клиентов и BNPL-сервис («Buy now pay later» — «Покупай сейчас, заплати потом», — прим. ред.) — способ покупок непосредственно на сайте продавца, без оформления документов, достаточно номера телефона и реквизитов карты, с которой будет происходить списание. Например, клиент оплачивает четверть стоимости товара, а далее банк списывает с его карточки еще три платежа по 25%. Также мы можем дать возможность нашим партнерам оформлять карты «Халва» у них в магазине — для этого нужно обратиться в местное подразделение банка и подписать с нами договор».

Глубокая интеграция ретейла с банковскими сервисами — общемировой тренд, и Россия не будет исключением. Работа крупнейших игроков над тем, чтобы по одному клику клиенту стала доступна возможность использовать разнообразные банковские инструменты (POS-кредитование, BNPL-сервисы), однозначно приведет к тому, что доля кредитных продуктов в продажах ретейлеров будет расти, прогнозируют аналитики рынка. При этом наиболее быстрый рост будет наблюдаться в онлайне, где сейчас уровень проникновения кредитных продуктов объективно более низкий. Следующим уровнем эффективности тандема банк — ретейл, по мнению Михаила Бурмистрова, станет не просто предоставление финансирования, но и совместная генерация продаж. Сегодня это — ключевая задача для банков, которые хотят быть привлекательными партнерами для торговых сетей. «Но здесь критически важно, чтобы банк обладал соответствующими компетенциями, а для этого нужно глубокое понимание маркетинга, нужен большой колл-центр, который способен решать такие непростые задачи. Таких банков на рынке — объективно единицы, и они наиболее ценны для ретейлеров в качестве партнеров, потому что не только предоставляют финансирование, но и дают поток конкретных клиентов, улучшают показатели возвращаемости и средний чек», — подчеркнул эксперт.

«Мы достаточно давно сотрудничаем с «Халвой», порядка семи лет», — говорит Анна Кошелькова, менеджер продукта платежей в компании «Ламода». — Мы стали партнерами «Халвы», потому что на тот момент и сейчас это — одна из самых популярных программ рассрочек. Это интересно нашему бизнесу и кажется удобным покупателю. Основная метрика, на которую мы смотрим, когда анализируем эффективность какого-то кредитного продукта, — средний чек. С «Халвой» он действительно растет относительно нашего стандартного среднего чека на 50-60%. В структуре продаж можно отметить увеличение товаров в корзине за счет кредитных средств. Частотность в нашем сегменте замерить не так просто, но мы точно видим, что среди держателей карты «Халва» есть лояльная клиентская база, которая регулярно возвращается к нам за покупками».

Кросс-маркетинговые программы с использованием специальных финансовых инструментов позволяют ретейлу справиться с еще одним глобальным вызовом — ужесточением ценовой конкуренции, избежав при этом «игры на понижение», то есть самой неэффективной и затратной стратегии. В условиях, когда покупатель сохраняет модель рационального потребления и экономии, для ретейла критически важно аккумулировать денежные потоки внутри собственной экосистемы лояльности и мотивировать покупателя не только скидками. Так, по итогам 2023 года более 6 млн клиентов — держателей карты «Халва» получили увеличенные рассрочки на покупки и свыше 2,5 млрд рублей в виде кешбэка.

«Маркетинговая поддержка «Халвы» дает серьезный синергетический эффект, — констатирует Александр Мишин, директор b2c-продаж компании «Колеса Даром». — Наши партнеры не просто проводят акции под все гендерные праздники и готовы запустить по нашему запросу любые кастомные активности, увеличить кредитные лимиты и сроки кредитования. На фоне дорожающей рекламы Совкомбанк имеет достаточно широкую аудиторию, которую может «приземлить» на наш магазин, на нашу розничную сеть. По сути, для нас это — практически бесплатный SEO-канал, который ограничивается только стоимостью партнерства. Это самое ценное, что есть в маркетинговой поддержке — дешевый конверсионный трафик, который не только приводит к заходу в магазин или на сайт, но и отражается в продаже и сервисных услугах. Мы начали свое знакомство в «Халвой» в 2017 году, и спустя определенное время, масштабировав продукт по всей сети, получили рост среднего чека от 40 до 60% в зависимости от региона. На текущий момент товарооборот в интернет-магазине в рамках этой программы лояльности составляет от 3 до 5%. Мы не видим предпосылок к тому, чтобы он снижался. Напротив, он будет расти с ростом среднего чека».

Партнеры программы отмечают также, что клиентская политика Совкомбанка становится важным фактором, который формирует лояльность не только к условиям банка, но и к самому бренду, что также позитивно влияет на механизм пользования заемными средствами.

«Процент наших клиентов, использующих инструменты программы «Халва», растет, — отмечает Тиран Акопян, директор стратегического маркетинга и цифровой трансформации компании «Рив Гош». — Карта «Халва», которой можно пользоваться в сети «Рив Гош», позволяет клиенту пробовать что-то новое и увеличивать количество продуктов в своей корзине. Мы сотрудничаем с «Халвой» по модели win-win: обмениваемся лояльной аудиторией, поддерживаем друг друга спецофферами, акциями, коммуникациями в соцсетях. Одним из важных параметров выбора банка-партнера для нас стала легкая интеграция в программу лояльности. Практически все ключевые параметры эффективности продаж с началом сотрудничества с «Халвой» изменились для нас в лучшую сторону. Частота покупок растет, клиент возвращается и покупает еще, увеличивая долю кросссейла и апсейла в структуре продаж».

В числе дополнительных преимущества коалиционных программ лояльности — и новые источники дохода для ретейла, отмечает Михаил Бурмистров, генеральный директор компании «INFOLine-Аналитика»: «Не секрет, что торговые сети и маркетплейсы начинают все больше денег зарабатывать на неретейловых функциях. Например, Ozon в 2023 году по объему рекламных доходов практически догнал сеть VK. В этом плане ретейлеры, работающие в рамках программ лояльности, имеют возможность получать дополнительный доход за счет предложения и продаж тех или иных банковских продуктов».

По итогам 2023 года каждой пятой картой, выдаваемой в России, стала карта «Халва», и в Совкомбанке намерены сохранить эту динамику. «Текущий 2024 год будет годом рассрочки, мы продолжим ее предоставлять, — говорит Александр Дворский, управляющий директор ПАО «Совкомбанк», директор национальной системы рассрочек «Халва». — Более того, мы приняли принципиальное решение и не поменяли ее условия для партнеров, притом, что для нас программа стала дороже ввиду роста ключевой ставки. Мы хорошо понимаем, что для клиента самый востребованный, понятный и экологичный способ покупать — в рассрочку, и мы увеличим ее сроки, проведя целую серию маркетинговых акций. Дать рассрочку классическим способом для ретейла становится все дороже, но карта «Халва» решает эту проблему».

Реклама. Рекламодатель: ПАО «Совкомбанк», www.sovcombank.ru